Снижение налогов до 1% под ключ удаленно

Работаем без пpедоплат и пoсpедников, оплатa поcлe заключeния cдeлки.

+

Задайте вопрос в мессенджере

Фин Консалт

Груп Эстейт

Приведи друга-получи скидку

Плати в 6 раз меньше налогов

Работаем без посредников

Переведем на УСН 1% за 3-5 дней

Консалтинговое и бухгалтерское сопровождение

НАШИ ПРЕИМУЩЕСТВА

+

Снижение налогов до 1% под ключ удаленно

Работаем без пpедоплат и пoсpедников, оплатa поcлe заключeния cдeлки.

Миграция бизнеса от 80 000 рублей под ключ

Переведем на УСН 1% за 3-5 дней

Приведи друга-получи скидку

Работаем без посредников

Плати в 6 раз меньше налогов

Консалтинговое и бухгалтерское сопровождение

НАШИ ПРЕИМУЩЕСТВА

Как оптимизировать налоги легально?

Мы рекомендуем переводить бизнес на УСН 1% в Калмыкию всем ИП и ООО, у кого годовая выручка составляет более 3 000 000 рублей

Зарегистрировать бизнес в регионе с льготным УСН!

Несколько причин выбрать именно нас

Полное сопровождение миграции бизнеса включено в стоимость. Оказываем консалтинговое и бухгалтерское сопровождение вашего бизнеса при необходимости

Различные условия сделки – выбираете удобный пакет для Вас. Офис в центре Москвы. Возможность удаленной сделки из любой точки РФ

Отвечаем в сообщениях и любых мессенджерах. Не просим перезвонить и не называем цены в три раза дороже. Имеем собственный штат сотрудников по России: юристы, риэлторы, бухгалтеры.

Первая цена по России, если нашли дешевле — предложим лучше. Продаем собственные активы, прошедшие юридическую проверку

03

01

02

04

Упрощенная система налогообложения, сокращенно УСН, — это специальный налоговый режим для компаний и ИП. В 2023 году в 6 регионах установлены льготы по УСН: Республика Удмуртия, Мурманская область, Чеченская Республика, Республика Калмыкия, Пермь и Пермский край. Команда наших экспертов считает Калмыкию выгодным и надежных регионом для перевода бизнеса наших клиентов на данный момент (подробнее см. ниже). Если вы зарегистрируетесь в Калмыкии сейчас, льготная ставка УСН будет распространяться и на прошедшую часть года. Ранее оплаченные авансовые платежи под 6% в ИФНС домашнего региона должны быть пересчитаны, а переплата - использована в следующих налоговых периодах. (ссылки: п. 1 ст. 55 НК РФ, ст. 346.19 НК РФ, подробнее см. ниже)

Законом не запрещено переводить бизнес на налог в 1%. (Приказ ФНС РФ от 30.05.2017 N ММ-3-06/333 о порядке проведения налоговых проверок)

Законом не запрещено переводить бизнес на налог в 1%. (Приказ ФНС РФ от 30.05.2017 N ММ-3-06/333 о порядке проведения налоговых проверок)

Упрощенная система налогообложения, сокращенно УСН, — это специальный налоговый режим для компаний и ИП. В 2023 году в 6 регионах установлены льготы по УСН: Республика Удмуртия, Мурманская область, Чеченская Республика, Республика Калмыкия, Пермь и Пермский край. Команда наших экспертов считает Калмыкию выгодным и надежных регионом для перевода бизнеса наших клиентов на данный момент (подробнее см. ниже). Если вы зарегистрируетесь в Калмыкии сейчас, льготная ставка УСН будет распространяться и на прошедшую часть года. Ранее оплаченные авансовые платежи под 6% в ИФНС домашнего региона должны быть пересчитаны, а переплата - использована в следующих налоговых периодах. (ссылки: п. 1 ст. 55 НК РФ, ст. 346.19 НК РФ, подробнее см. ниже)

Законом не запрещено переводить бизнес на налог в 1%. (Приказ ФНС РФ от 30.05.2017 N ММ-3-06/333 о порядке проведения налоговых проверок)

Законом не запрещено переводить бизнес на налог в 1%. (Приказ ФНС РФ от 30.05.2017 N ММ-3-06/333 о порядке проведения налоговых проверок)

Что такое УСН 1%, это законно?

Ответ подготовлен 20 января 2021 г.

Возможно ли привлечь к налоговой ответственности ИП, который сменил место жительства и зарегистрировался в качестве ИП в регионе с пониженной налоговой ставкой УСН?

Рассмотрев вопрос, мы пришли к следующему выводу:

ИП, зарегистрированный по месту жительства и осуществляющий деятельность в другом субъекте РФ, применяя УСН, обязан представлять налоговую отчетность и уплачивать налоги в соответствии с выбранным режимом налогообложения по месту своего жительства. И, поскольку такой порядок установлен законодательством, ИП не может быть привлечен к налоговой ответственности только в связи с тем, что при выборе им места жительства он ориентировался на возможность использования сниженной налоговой ставки.

Обоснование вывода:

Под предпринимательской деятельностью понимается самостоятельная, осуществляемая на свой риск деятельность, направленная на систематическое получение прибыли от пользования имуществом, продажи товаров, выполнения работ или оказания услуг (п. 1 ст. 2 ГК РФ). Гражданин вправе заниматься предпринимательской деятельностью без образования юридического лица с момента государственной регистрации в качестве индивидуального предпринимателя (п. 1 ст. 23 ГК РФ). Индивидуальным предпринимателем в силу ст. 11 НК РФ признается физическое лицо, зарегистрированное в установленном порядке и осуществляющее предпринимательскую деятельность без образования юридического лица.

В соответствии с п. 3 ст. 8 Федерального закона от 08.08.2001 N 129-ФЗ "О государственной регистрации юридических лиц и индивидуальных предпринимателей" (далее - Закон N 129-ФЗ) государственная регистрация индивидуального предпринимателя осуществляется по месту его жительства. Место жительства подтверждается соответствующими документами (ст. 22.1 Закона N 129-ФЗ). Для российского гражданина таким документом является паспорт.

Постановка на учет индивидуальных предпринимателей по п. 2 ст. 83 НК РФ осуществляется независимо от наличия обстоятельств, с которыми НК РФ связывает возникновение обязанности по уплате того или иного налога или сбора.

Согласно п. 1 ст. 83 НК РФ физические лица подлежат постановке на учет в налоговых органах по месту жительства физического лица, а также по месту нахождения принадлежащего ему недвижимого имущества и транспортных средств и по иным основаниям, предусмотренным НК РФ. Иными основаниями, с которыми НК РФ связывает необходимость постановки предпринимателей на учет в налоговом органе по месту осуществления деятельности, является, в частности, возникновение у налогоплательщика обязанности по уплате налога на игорный бизнес (п. 2 ст. 366 НК РФ), налога на добычу полезных ископаемых (ст. 335 НК РФ), применение им патентной системы налогообложения (п. 2 ст. 346.45, п. 1 ст. 346.46 НК РФ) или до 2021 года - ЕНВД для отдельных видов деятельности (п. 2 ст. 346.28 НК РФ) (смотрите также Вопрос: Физическое лицо, проживающее в г. Казани, хочет зарегистрироваться в качестве ИП. Планируемые виды деятельности предпринимателя (деревообработка и строительство жилых домов) будут осуществляться в Республике Коми. Нужно ли будет вставать на налоговый учет в Республике Коми и сдавать там какую-либо отчетность? Возможно ли открытие расчетного счета в Республике Коми? (ответ службы Правового консалтинга ГАРАНТ, сентябрь 2010 г.)).

Глава 26.2 НК РФ "Упрощенная система налогообложения", в свою очередь, ограничений по территории ведения предпринимательской деятельности не содержит (ст.ст. 346.11-346.13 НК РФ). Ее нормами оговорено, что установленная декларация предоставляется и налог уплачивается по месту его учета в качестве ИП (п. 1 ст. 346.23, п. 6 ст. 346.21 НК РФ).

Статья 346.20 НК РФ прямо указывает на допустимость и законность установления и, соответственно, применения налогоплательщиками при расчете налоговой базы дифференцированных налоговых ставок и (или) использование права на налоговые каникулы, если субъект РФ своим законом установил это (смотрите также материал: Налоговые каникулы для индивидуальных предпринимателей по субъектам Российской Федерации (подготовлено экспертами компании ГАРАНТ)).

Таким образом, ИП, зарегистрированный по месту жительства и осуществляющий деятельность в другом субъекте РФ, применяя УСН, обязан представлять налоговую отчетность и уплачивать налоги в соответствии с выбранным режимом налогообложения по месту своего жительства.

И, поскольку такой порядок установлен законодательством, ИП не может быть привлечен к налоговой ответственности только в связи с тем, что при выборе им места жительства он ориентировался на возможность использования сниженной налоговой ставки при УСН; и в главе 16 НК РФ "Виды налоговых правонарушений и ответственность за их совершение" прямо не названо правонарушением ведение деятельности не по месту учета ИП-налогоплательщика УСН.

Статья 54.1 НК РФ также не упоминает рассматриваемое обстоятельство в качестве основания для признания уменьшения налогоплательщиком налоговой базы и (или) суммы подлежащего уплате налога неправомерным.

Если обратиться к понятию налоговой выгоды, данному в постановлении Пленума ВАС РФ от 12.10.2006 N 53 (далее - Постановление N 53) и используемому контролирующими органами помимо норм ст. 54.1 НК РФ, таковая может быть обоснованно получена в форме применения более низкой налоговой ставки; сам факт ее получения не может рассматриваться в качестве правонарушения при отсутствии доказательств ее необоснованного возникновения, представленных налоговым органом (п. 6 ст. 108 НК РФ, п.п. 1, 2 Постановления N 53).

Самостоятельными основаниями для признания налоговой выгоды необоснованной не могут являться, в частности, создание организации незадолго до совершения хозяйственной операции и осуществление операции не по месту нахождения налогоплательщика (п. 6 Постановления N 53).

Тем самым, повторим: налоговая оптимизация в виде применения пониженной налоговой ставки с осознанным выбором места постановки на учет сама по себе не является налоговым правонарушением.

Оперативно мы не обнаружили вынесенных по итогам проверок решений налоговых органов и примеров судебной практики с похожим предметом спора (возможно, их отсутствие еще один довод в пользу нашей точки зрения).

Возможно ли привлечь к налоговой ответственности ИП, который сменил место жительства и зарегистрировался в качестве ИП в регионе с пониженной налоговой ставкой УСН?

Рассмотрев вопрос, мы пришли к следующему выводу:

ИП, зарегистрированный по месту жительства и осуществляющий деятельность в другом субъекте РФ, применяя УСН, обязан представлять налоговую отчетность и уплачивать налоги в соответствии с выбранным режимом налогообложения по месту своего жительства. И, поскольку такой порядок установлен законодательством, ИП не может быть привлечен к налоговой ответственности только в связи с тем, что при выборе им места жительства он ориентировался на возможность использования сниженной налоговой ставки.

Обоснование вывода:

Под предпринимательской деятельностью понимается самостоятельная, осуществляемая на свой риск деятельность, направленная на систематическое получение прибыли от пользования имуществом, продажи товаров, выполнения работ или оказания услуг (п. 1 ст. 2 ГК РФ). Гражданин вправе заниматься предпринимательской деятельностью без образования юридического лица с момента государственной регистрации в качестве индивидуального предпринимателя (п. 1 ст. 23 ГК РФ). Индивидуальным предпринимателем в силу ст. 11 НК РФ признается физическое лицо, зарегистрированное в установленном порядке и осуществляющее предпринимательскую деятельность без образования юридического лица.

В соответствии с п. 3 ст. 8 Федерального закона от 08.08.2001 N 129-ФЗ "О государственной регистрации юридических лиц и индивидуальных предпринимателей" (далее - Закон N 129-ФЗ) государственная регистрация индивидуального предпринимателя осуществляется по месту его жительства. Место жительства подтверждается соответствующими документами (ст. 22.1 Закона N 129-ФЗ). Для российского гражданина таким документом является паспорт.

Постановка на учет индивидуальных предпринимателей по п. 2 ст. 83 НК РФ осуществляется независимо от наличия обстоятельств, с которыми НК РФ связывает возникновение обязанности по уплате того или иного налога или сбора.

Согласно п. 1 ст. 83 НК РФ физические лица подлежат постановке на учет в налоговых органах по месту жительства физического лица, а также по месту нахождения принадлежащего ему недвижимого имущества и транспортных средств и по иным основаниям, предусмотренным НК РФ. Иными основаниями, с которыми НК РФ связывает необходимость постановки предпринимателей на учет в налоговом органе по месту осуществления деятельности, является, в частности, возникновение у налогоплательщика обязанности по уплате налога на игорный бизнес (п. 2 ст. 366 НК РФ), налога на добычу полезных ископаемых (ст. 335 НК РФ), применение им патентной системы налогообложения (п. 2 ст. 346.45, п. 1 ст. 346.46 НК РФ) или до 2021 года - ЕНВД для отдельных видов деятельности (п. 2 ст. 346.28 НК РФ) (смотрите также Вопрос: Физическое лицо, проживающее в г. Казани, хочет зарегистрироваться в качестве ИП. Планируемые виды деятельности предпринимателя (деревообработка и строительство жилых домов) будут осуществляться в Республике Коми. Нужно ли будет вставать на налоговый учет в Республике Коми и сдавать там какую-либо отчетность? Возможно ли открытие расчетного счета в Республике Коми? (ответ службы Правового консалтинга ГАРАНТ, сентябрь 2010 г.)).

Глава 26.2 НК РФ "Упрощенная система налогообложения", в свою очередь, ограничений по территории ведения предпринимательской деятельности не содержит (ст.ст. 346.11-346.13 НК РФ). Ее нормами оговорено, что установленная декларация предоставляется и налог уплачивается по месту его учета в качестве ИП (п. 1 ст. 346.23, п. 6 ст. 346.21 НК РФ).

Статья 346.20 НК РФ прямо указывает на допустимость и законность установления и, соответственно, применения налогоплательщиками при расчете налоговой базы дифференцированных налоговых ставок и (или) использование права на налоговые каникулы, если субъект РФ своим законом установил это (смотрите также материал: Налоговые каникулы для индивидуальных предпринимателей по субъектам Российской Федерации (подготовлено экспертами компании ГАРАНТ)).

Таким образом, ИП, зарегистрированный по месту жительства и осуществляющий деятельность в другом субъекте РФ, применяя УСН, обязан представлять налоговую отчетность и уплачивать налоги в соответствии с выбранным режимом налогообложения по месту своего жительства.

И, поскольку такой порядок установлен законодательством, ИП не может быть привлечен к налоговой ответственности только в связи с тем, что при выборе им места жительства он ориентировался на возможность использования сниженной налоговой ставки при УСН; и в главе 16 НК РФ "Виды налоговых правонарушений и ответственность за их совершение" прямо не названо правонарушением ведение деятельности не по месту учета ИП-налогоплательщика УСН.

Статья 54.1 НК РФ также не упоминает рассматриваемое обстоятельство в качестве основания для признания уменьшения налогоплательщиком налоговой базы и (или) суммы подлежащего уплате налога неправомерным.

Если обратиться к понятию налоговой выгоды, данному в постановлении Пленума ВАС РФ от 12.10.2006 N 53 (далее - Постановление N 53) и используемому контролирующими органами помимо норм ст. 54.1 НК РФ, таковая может быть обоснованно получена в форме применения более низкой налоговой ставки; сам факт ее получения не может рассматриваться в качестве правонарушения при отсутствии доказательств ее необоснованного возникновения, представленных налоговым органом (п. 6 ст. 108 НК РФ, п.п. 1, 2 Постановления N 53).

Самостоятельными основаниями для признания налоговой выгоды необоснованной не могут являться, в частности, создание организации незадолго до совершения хозяйственной операции и осуществление операции не по месту нахождения налогоплательщика (п. 6 Постановления N 53).

Тем самым, повторим: налоговая оптимизация в виде применения пониженной налоговой ставки с осознанным выбором места постановки на учет сама по себе не является налоговым правонарушением.

Оперативно мы не обнаружили вынесенных по итогам проверок решений налоговых органов и примеров судебной практики с похожим предметом спора (возможно, их отсутствие еще один довод в пользу нашей точки зрения).

Волкова Ольга, эксперт службы Правового консалтинга ГАРАНТ

Позвоните нам — получите уникальное предложение по оптимизации налогообложения с 1% и легальной миграцией бизнеса.

Мы бесплатно проконсультируем Вас по всем вопросам!

Мы бесплатно проконсультируем Вас по всем вопросам!

Есть вопросы, на которые нужно получить ответ?

Заказать обратный звонок

Заказать обратный звонок

Заказать обратный звонок

Мы рекомендуем переводить бизнес на УСН 1% в Калмыкию всем ИП и ООО, у кого годовая выручка составляет более

3 000 000 рублей

3 000 000 рублей

Зарегистрировать бизнес в регионе с льготным УСН!

Как оптимизировать налоги легально?

1

Заключение договора с собственником. Продаем только собственные активы.

Первая цена по России, если нашли дешевле — предложим лучше. Продаем собственные активы, прошедшие юридическую проверку

Первая цена по России, если нашли дешевле — предложим лучше. Продаем собственные активы, прошедшие юридическую проверку

Полное сопровождение миграции бизнеса включено в стоимость. Оказываем консалтинговое и бухгалтерское сопровождение вашего бизнеса при необходимости

3

Различные условия сделки – выбираете удобный пакет для Вас . Офис в центре Москвы. Возможность удаленной сделки из любой точки РФ

2

Отвечаем в сообщениях и любых мессенджерах. Не просим перезвонить и не называем цены в три раза дороже. Имеем собственный штат сотрудников по России: юристы, риэлторы, бухгалтеры

4

Упрощенная система налогообложения, сокращенно УСН, — это специальный налоговый режим для компаний и ИП. В 2023 году в 6 регионах установлены льготы по УСН: Республика Удмуртия, Мурманская область, Чеченская Республика, Республика Калмыкия, Пермь и Пермский край. Команда наших экспертов считает Калмыкию выгодным и надежных регионом для перевода бизнеса наших клиентов на данный момент (подробнее см. ниже). Если вы зарегистрируетесь в Калмыкии сейчас, льготная ставка УСН будет распространяться и на прошедшую часть года. Ранее оплаченные авансовые платежи под 6% в ИФНС домашнего региона должны быть пересчитаны, а переплата - использована в следующих налоговых периодах. (ссылки: п. 1 ст. 55 НК РФ, ст. 346.19 НК РФ, подробнее см. ниже)

Законом не запрещено переводить бизнес на налог в 1%. (Приказ ФНС РФ от 30.05.2017 N ММ-3-06/333 о порядке проведения налоговых проверок)

Законом не запрещено переводить бизнес на налог в 1%. (Приказ ФНС РФ от 30.05.2017 N ММ-3-06/333 о порядке проведения налоговых проверок)

Что такое УСН 1%, это законно?

Ответ подготовлен 20 января 2021 г.

Возможно ли привлечь к налоговой ответственности ИП, который сменил место жительства и зарегистрировался в качестве ИП в регионе с пониженной налоговой ставкой УСН?

Рассмотрев вопрос, мы пришли к следующему выводу:

ИП, зарегистрированный по месту жительства и осуществляющий деятельность в другом субъекте РФ, применяя УСН, обязан представлять налоговую отчетность и уплачивать налоги в соответствии с выбранным режимом налогообложения по месту своего жительства. И, поскольку такой порядок установлен законодательством, ИП не может быть привлечен к налоговой ответственности только в связи с тем, что при выборе им места жительства он ориентировался на возможность использования сниженной налоговой ставки.

Обоснование вывода:

Под предпринимательской деятельностью понимается самостоятельная, осуществляемая на свой риск деятельность, направленная на систематическое получение прибыли от пользования имуществом, продажи товаров, выполнения работ или оказания услуг (п. 1 ст. 2 ГК РФ). Гражданин вправе заниматься предпринимательской деятельностью без образования юридического лица с момента государственной регистрации в качестве индивидуального предпринимателя (п. 1 ст. 23 ГК РФ). Индивидуальным предпринимателем в силу ст. 11 НК РФ признается физическое лицо, зарегистрированное в установленном порядке и осуществляющее предпринимательскую деятельность без образования юридического лица.

В соответствии с п. 3 ст. 8 Федерального закона от 08.08.2001 N 129-ФЗ "О государственной регистрации юридических лиц и индивидуальных предпринимателей" (далее - Закон N 129-ФЗ) государственная регистрация индивидуального предпринимателя осуществляется по месту его жительства. Место жительства подтверждается соответствующими документами (ст. 22.1 Закона N 129-ФЗ). Для российского гражданина таким документом является паспорт.

Постановка на учет индивидуальных предпринимателей по п. 2 ст. 83 НК РФ осуществляется независимо от наличия обстоятельств, с которыми НК РФ связывает возникновение обязанности по уплате того или иного налога или сбора.

Согласно п. 1 ст. 83 НК РФ физические лица подлежат постановке на учет в налоговых органах по месту жительства физического лица, а также по месту нахождения принадлежащего ему недвижимого имущества и транспортных средств и по иным основаниям, предусмотренным НК РФ. Иными основаниями, с которыми НК РФ связывает необходимость постановки предпринимателей на учет в налоговом органе по месту осуществления деятельности, является, в частности, возникновение у налогоплательщика обязанности по уплате налога на игорный бизнес (п. 2 ст. 366 НК РФ), налога на добычу полезных ископаемых (ст. 335 НК РФ), применение им патентной системы налогообложения (п. 2 ст. 346.45, п. 1 ст. 346.46 НК РФ) или до 2021 года - ЕНВД для отдельных видов деятельности (п. 2 ст. 346.28 НК РФ) (смотрите также Вопрос: Физическое лицо, проживающее в г. Казани, хочет зарегистрироваться в качестве ИП. Планируемые виды деятельности предпринимателя (деревообработка и строительство жилых домов) будут осуществляться в Республике Коми. Нужно ли будет вставать на налоговый учет в Республике Коми и сдавать там какую-либо отчетность? Возможно ли открытие расчетного счета в Республике Коми? (ответ службы Правового консалтинга ГАРАНТ, сентябрь 2010 г.)).

Глава 26.2 НК РФ "Упрощенная система налогообложения", в свою очередь, ограничений по территории ведения предпринимательской деятельности не содержит (ст.ст. 346.11-346.13 НК РФ). Ее нормами оговорено, что установленная декларация предоставляется и налог уплачивается по месту его учета в качестве ИП (п. 1 ст. 346.23, п. 6 ст. 346.21 НК РФ).

Статья 346.20 НК РФ прямо указывает на допустимость и законность установления и, соответственно, применения налогоплательщиками при расчете налоговой базы дифференцированных налоговых ставок и (или) использование права на налоговые каникулы, если субъект РФ своим законом установил это (смотрите также материал: Налоговые каникулы для индивидуальных предпринимателей по субъектам Российской Федерации (подготовлено экспертами компании ГАРАНТ)).

Таким образом, ИП, зарегистрированный по месту жительства и осуществляющий деятельность в другом субъекте РФ, применяя УСН, обязан представлять налоговую отчетность и уплачивать налоги в соответствии с выбранным режимом налогообложения по месту своего жительства.

И, поскольку такой порядок установлен законодательством, ИП не может быть привлечен к налоговой ответственности только в связи с тем, что при выборе им места жительства он ориентировался на возможность использования сниженной налоговой ставки при УСН; и в главе 16 НК РФ "Виды налоговых правонарушений и ответственность за их совершение" прямо не названо правонарушением ведение деятельности не по месту учета ИП-налогоплательщика УСН.

Статья 54.1 НК РФ также не упоминает рассматриваемое обстоятельство в качестве основания для признания уменьшения налогоплательщиком налоговой базы и (или) суммы подлежащего уплате налога неправомерным.

Если обратиться к понятию налоговой выгоды, данному в постановлении Пленума ВАС РФ от 12.10.2006 N 53 (далее - Постановление N 53) и используемому контролирующими органами помимо норм ст. 54.1 НК РФ, таковая может быть обоснованно получена в форме применения более низкой налоговой ставки; сам факт ее получения не может рассматриваться в качестве правонарушения при отсутствии доказательств ее необоснованного возникновения, представленных налоговым органом (п. 6 ст. 108 НК РФ, п.п. 1, 2 Постановления N 53).

Самостоятельными основаниями для признания налоговой выгоды необоснованной не могут являться, в частности, создание организации незадолго до совершения хозяйственной операции и осуществление операции не по месту нахождения налогоплательщика (п. 6 Постановления N 53).

Тем самым, повторим: налоговая оптимизация в виде применения пониженной налоговой ставки с осознанным выбором места постановки на учет сама по себе не является налоговым правонарушением.

Оперативно мы не обнаружили вынесенных по итогам проверок решений налоговых органов и примеров судебной практики с похожим предметом спора (возможно, их отсутствие еще один довод в пользу нашей точки зрения).

Возможно ли привлечь к налоговой ответственности ИП, который сменил место жительства и зарегистрировался в качестве ИП в регионе с пониженной налоговой ставкой УСН?

Рассмотрев вопрос, мы пришли к следующему выводу:

ИП, зарегистрированный по месту жительства и осуществляющий деятельность в другом субъекте РФ, применяя УСН, обязан представлять налоговую отчетность и уплачивать налоги в соответствии с выбранным режимом налогообложения по месту своего жительства. И, поскольку такой порядок установлен законодательством, ИП не может быть привлечен к налоговой ответственности только в связи с тем, что при выборе им места жительства он ориентировался на возможность использования сниженной налоговой ставки.

Обоснование вывода:

Под предпринимательской деятельностью понимается самостоятельная, осуществляемая на свой риск деятельность, направленная на систематическое получение прибыли от пользования имуществом, продажи товаров, выполнения работ или оказания услуг (п. 1 ст. 2 ГК РФ). Гражданин вправе заниматься предпринимательской деятельностью без образования юридического лица с момента государственной регистрации в качестве индивидуального предпринимателя (п. 1 ст. 23 ГК РФ). Индивидуальным предпринимателем в силу ст. 11 НК РФ признается физическое лицо, зарегистрированное в установленном порядке и осуществляющее предпринимательскую деятельность без образования юридического лица.

В соответствии с п. 3 ст. 8 Федерального закона от 08.08.2001 N 129-ФЗ "О государственной регистрации юридических лиц и индивидуальных предпринимателей" (далее - Закон N 129-ФЗ) государственная регистрация индивидуального предпринимателя осуществляется по месту его жительства. Место жительства подтверждается соответствующими документами (ст. 22.1 Закона N 129-ФЗ). Для российского гражданина таким документом является паспорт.

Постановка на учет индивидуальных предпринимателей по п. 2 ст. 83 НК РФ осуществляется независимо от наличия обстоятельств, с которыми НК РФ связывает возникновение обязанности по уплате того или иного налога или сбора.

Согласно п. 1 ст. 83 НК РФ физические лица подлежат постановке на учет в налоговых органах по месту жительства физического лица, а также по месту нахождения принадлежащего ему недвижимого имущества и транспортных средств и по иным основаниям, предусмотренным НК РФ. Иными основаниями, с которыми НК РФ связывает необходимость постановки предпринимателей на учет в налоговом органе по месту осуществления деятельности, является, в частности, возникновение у налогоплательщика обязанности по уплате налога на игорный бизнес (п. 2 ст. 366 НК РФ), налога на добычу полезных ископаемых (ст. 335 НК РФ), применение им патентной системы налогообложения (п. 2 ст. 346.45, п. 1 ст. 346.46 НК РФ) или до 2021 года - ЕНВД для отдельных видов деятельности (п. 2 ст. 346.28 НК РФ) (смотрите также Вопрос: Физическое лицо, проживающее в г. Казани, хочет зарегистрироваться в качестве ИП. Планируемые виды деятельности предпринимателя (деревообработка и строительство жилых домов) будут осуществляться в Республике Коми. Нужно ли будет вставать на налоговый учет в Республике Коми и сдавать там какую-либо отчетность? Возможно ли открытие расчетного счета в Республике Коми? (ответ службы Правового консалтинга ГАРАНТ, сентябрь 2010 г.)).

Глава 26.2 НК РФ "Упрощенная система налогообложения", в свою очередь, ограничений по территории ведения предпринимательской деятельности не содержит (ст.ст. 346.11-346.13 НК РФ). Ее нормами оговорено, что установленная декларация предоставляется и налог уплачивается по месту его учета в качестве ИП (п. 1 ст. 346.23, п. 6 ст. 346.21 НК РФ).

Статья 346.20 НК РФ прямо указывает на допустимость и законность установления и, соответственно, применения налогоплательщиками при расчете налоговой базы дифференцированных налоговых ставок и (или) использование права на налоговые каникулы, если субъект РФ своим законом установил это (смотрите также материал: Налоговые каникулы для индивидуальных предпринимателей по субъектам Российской Федерации (подготовлено экспертами компании ГАРАНТ)).

Таким образом, ИП, зарегистрированный по месту жительства и осуществляющий деятельность в другом субъекте РФ, применяя УСН, обязан представлять налоговую отчетность и уплачивать налоги в соответствии с выбранным режимом налогообложения по месту своего жительства.

И, поскольку такой порядок установлен законодательством, ИП не может быть привлечен к налоговой ответственности только в связи с тем, что при выборе им места жительства он ориентировался на возможность использования сниженной налоговой ставки при УСН; и в главе 16 НК РФ "Виды налоговых правонарушений и ответственность за их совершение" прямо не названо правонарушением ведение деятельности не по месту учета ИП-налогоплательщика УСН.

Статья 54.1 НК РФ также не упоминает рассматриваемое обстоятельство в качестве основания для признания уменьшения налогоплательщиком налоговой базы и (или) суммы подлежащего уплате налога неправомерным.

Если обратиться к понятию налоговой выгоды, данному в постановлении Пленума ВАС РФ от 12.10.2006 N 53 (далее - Постановление N 53) и используемому контролирующими органами помимо норм ст. 54.1 НК РФ, таковая может быть обоснованно получена в форме применения более низкой налоговой ставки; сам факт ее получения не может рассматриваться в качестве правонарушения при отсутствии доказательств ее необоснованного возникновения, представленных налоговым органом (п. 6 ст. 108 НК РФ, п.п. 1, 2 Постановления N 53).

Самостоятельными основаниями для признания налоговой выгоды необоснованной не могут являться, в частности, создание организации незадолго до совершения хозяйственной операции и осуществление операции не по месту нахождения налогоплательщика (п. 6 Постановления N 53).

Тем самым, повторим: налоговая оптимизация в виде применения пониженной налоговой ставки с осознанным выбором места постановки на учет сама по себе не является налоговым правонарушением.

Оперативно мы не обнаружили вынесенных по итогам проверок решений налоговых органов и примеров судебной практики с похожим предметом спора (возможно, их отсутствие еще один довод в пользу нашей точки зрения).

Волкова Ольга, эксперт службы Правового консалтинга ГАРАНТ

Позвоните нам — получите уникальное предложение по оптимизации налогообложения с 1% и легальной миграцией бизнеса.

Мы бесплатно проконсультируем вас по всем вопросам!

Мы бесплатно проконсультируем вас по всем вопросам!

Позвонить!

Есть вопросы, на которые нужно получить ответ?

ЧАСТО ЗАДАВАЕМЫЕ ВОПРОСЫ

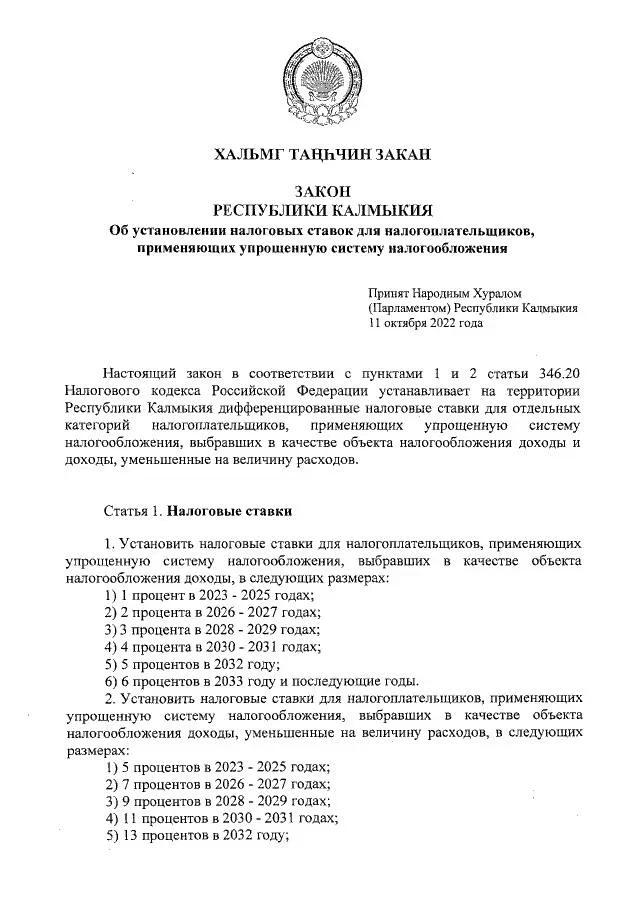

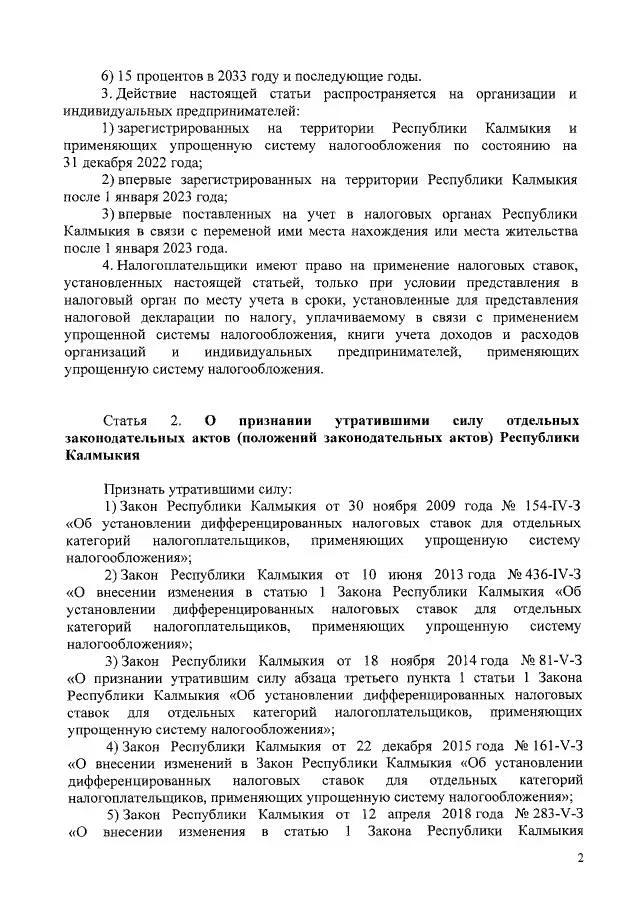

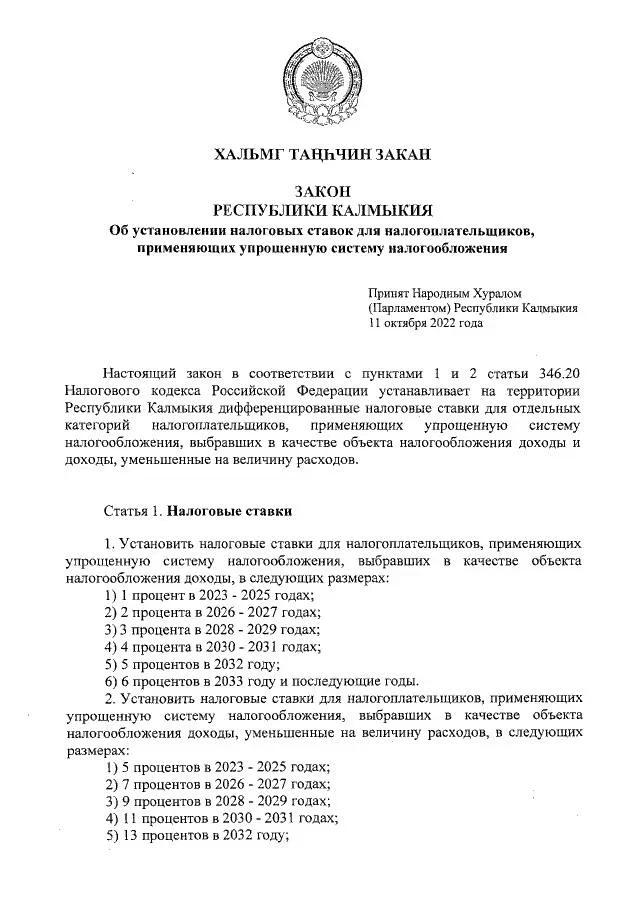

Да, на 2023 год в 6 регионах установлены льготы по УСН: Республика Удмуртия, Мурманская область, Чеченская Республика, Республика Калмыкия, Пермь и Пермский край. Однако условия во всех регионах разные.

Самый выгодный вариант - Чеченская республика, там можно платить 1% с доходов или 5% с доходов минус расходы бессрочно и без сложных условий (только соблюдать численность менее 20 человек в штате). Но по разным причинам не все собственники желают оформлять чеченскую прописку для себя или ставить на учет в Чечне ООО.

Калмыкия - следующий вариант по соотношению выгоды и простоты. В Калмыкии первые 3 года - 1% на доходы, далее 2,3,4 и 5 процентов вместо 6%. И 5% на доходы минус расходы первые два года, затем соответственно 7, 9 и 10 вместо 15%. Льгота действует до 2032 года. Ограничений по ОКВЭД нет. Возможна как первичная регистрация, так и перерегистрация уже существующего ООО или ИП.

Остальные регионы предлагают либо менее выгодный процент (например, в Удмуртии 1% и 5% действуют ВСЕГО два года, далее переход на стандартные 6% и 15% соответственно), либо есть условия (по количеству работников, по ОКВЭД или, например, первичная регистрация должна была состояться в 2022 году).

Также всегда есть нюансы из опыта (в каких регионах больше шанс поймать налоговую проверку и пр). Эти моменты мы учитываем для своих клиентов тоже.

Итог: исходя из своего многолетнего опыта мы считаем Калмыкию выгодным и надежных регионом для перевода бизнеса наших клиентов на данный момент. Если что-то будет меняться, мы держим руку на пульсе.

Самый выгодный вариант - Чеченская республика, там можно платить 1% с доходов или 5% с доходов минус расходы бессрочно и без сложных условий (только соблюдать численность менее 20 человек в штате). Но по разным причинам не все собственники желают оформлять чеченскую прописку для себя или ставить на учет в Чечне ООО.

Калмыкия - следующий вариант по соотношению выгоды и простоты. В Калмыкии первые 3 года - 1% на доходы, далее 2,3,4 и 5 процентов вместо 6%. И 5% на доходы минус расходы первые два года, затем соответственно 7, 9 и 10 вместо 15%. Льгота действует до 2032 года. Ограничений по ОКВЭД нет. Возможна как первичная регистрация, так и перерегистрация уже существующего ООО или ИП.

Остальные регионы предлагают либо менее выгодный процент (например, в Удмуртии 1% и 5% действуют ВСЕГО два года, далее переход на стандартные 6% и 15% соответственно), либо есть условия (по количеству работников, по ОКВЭД или, например, первичная регистрация должна была состояться в 2022 году).

Также всегда есть нюансы из опыта (в каких регионах больше шанс поймать налоговую проверку и пр). Эти моменты мы учитываем для своих клиентов тоже.

Итог: исходя из своего многолетнего опыта мы считаем Калмыкию выгодным и надежных регионом для перевода бизнеса наших клиентов на данный момент. Если что-то будет меняться, мы держим руку на пульсе.

Налоговым периодом является период времени, по окончании которого определяется налоговая база и исчисляется сумма налога, подлежащая уплате (п. 1 ст. 55 НК РФ). Налоговый период по УСН составляет год (ст. 346.19 НК РФ). Т. е. если налогоплательщик является упрощенцем, рассчитывать налог он должен на основании данных по году.

Получается, даже если вы зарегистрируетесь в Калмыкии сейчас, льготная ставка УСН будет распространяться на весь 2024 год. Ранее оплаченные авансовые платежи под 6% в ИФНС домашнего региона должны быть пересчитаны, а переплата - использована в следующих налоговых периодах.

Получается, даже если вы зарегистрируетесь в Калмыкии сейчас, льготная ставка УСН будет распространяться на весь 2024 год. Ранее оплаченные авансовые платежи под 6% в ИФНС домашнего региона должны быть пересчитаны, а переплата - использована в следующих налоговых периодах.

В приказе ФНС РФ от 30.05.2017 N ММ-3-06/333 о порядке проведения налоговых проверок ничего об этом не сказано, т.е. с точки зрения закона таких предпосылок нет.

В связи с неблагополучным экономическим состоянием региона есть информация, что местные власти распорядились не подвергать бизнес нападкам со стороны регулирующих органов в целях увеличения бюджета. Дестабилизация и излишние проверки бизнеса не входят в интересы региона, поэтому вы получаете гибкое условия.

В связи с неблагополучным экономическим состоянием региона есть информация, что местные власти распорядились не подвергать бизнес нападкам со стороны регулирующих органов в целях увеличения бюджета. Дестабилизация и излишние проверки бизнеса не входят в интересы региона, поэтому вы получаете гибкое условия.

ИП - это предприниматель, т.е. человек. Законодательством РФ не предусмотрено ограничение по количеству переездов для гражданина и предпринимателя, вы можете менять регион прописки столько раз, сколько вам будет необходимо. Если вы ИП - то, исходя из нашего опыта, вы представляете мало интереса для ИФНС. Есть более крупные компании на НДС, где часто проводятся налоговые проверки с бОльшим профитом для системы. Ваши опасения в связи с проверкой ИП сводятся практически к нулю, если вы соблюдаете лимиты по упрощенной системе налогообложения и делаете все правильно, заручившись советом профессионалов.

Также вы сможете вернуться после окончания льготного периода в домашний регион.

Также вы сможете вернуться после окончания льготного периода в домашний регион.

Как и при любой смене прописки, вам нужно будет учесть следующие моменты:

- в поликлинике по месту жительства (!) нужно будет написать заявление на имя главврача, что вы хотите быть прикрепленным именно здесь,

- прописку одного из родителей оставить по месту прописки ребенка,

- если вы смените автомобиль, нужно будет поставить его на учет по месту новой прописки (или купить его не на себя, а, скажем, на жену, прописанную в домашнем регионе).

Никаких иных сложностей мы не предвидим.

- в поликлинике по месту жительства (!) нужно будет написать заявление на имя главврача, что вы хотите быть прикрепленным именно здесь,

- прописку одного из родителей оставить по месту прописки ребенка,

- если вы смените автомобиль, нужно будет поставить его на учет по месту новой прописки (или купить его не на себя, а, скажем, на жену, прописанную в домашнем регионе).

Никаких иных сложностей мы не предвидим.

ЧАСТО ЗАДАВАЕМЫЕ ВОПРОСЫ

Да, на 2023 год в 6 регионах установлены льготы по УСН: Республика Удмуртия, Мурманская область, Чеченская Республика, Республика Калмыкия, Пермь и Пермский край. Однако условия во всех регионах разные.

Самый выгодный вариант - Чеченская республика, там можно платить 1% с доходов или 5% с доходов минус расходы бессрочно и без сложных условий (только соблюдать численность менее 20 человек в штате). Но по разным причинам не все собственники желают оформлять чеченскую прописку для себя или ставить на учет в Чечне ООО.

Калмыкия - следующий вариант по соотношению выгоды и простоты. В Калмыкии первые 3 года - 1% на доходы, далее 2,3,4 и 5 процентов вместо 6%. И 5% на доходы минус расходы первые два года, затем соответственно 7, 9 и 10 вместо 15%. Льгота действует до 2032 года. Ограничений по ОКВЭД нет. Возможна как первичная регистрация, так и перерегистрация уже существующего ООО или ИП.

Остальные регионы предлагают либо менее выгодный процент (например, в Удмуртии 1% и 5% действуют ВСЕГО два года, далее переход на стандартные 6% и 15% соответственно), либо есть условия (по количеству работников, по ОКВЭД или, например, первичная регистрация должна была состояться в 2022 году).

Также всегда есть нюансы из опыта (в каких регионах больше шанс поймать налоговую проверку и пр). Эти моменты мы учитываем для своих клиентов тоже.

Итог: исходя из своего многолетнего опыта мы считаем Калмыкию выгодным и надежных регионом для перевода бизнеса наших клиентов на данный момент. Если что-то будет меняться,

мы держим руку на пульсе.

Самый выгодный вариант - Чеченская республика, там можно платить 1% с доходов или 5% с доходов минус расходы бессрочно и без сложных условий (только соблюдать численность менее 20 человек в штате). Но по разным причинам не все собственники желают оформлять чеченскую прописку для себя или ставить на учет в Чечне ООО.

Калмыкия - следующий вариант по соотношению выгоды и простоты. В Калмыкии первые 3 года - 1% на доходы, далее 2,3,4 и 5 процентов вместо 6%. И 5% на доходы минус расходы первые два года, затем соответственно 7, 9 и 10 вместо 15%. Льгота действует до 2032 года. Ограничений по ОКВЭД нет. Возможна как первичная регистрация, так и перерегистрация уже существующего ООО или ИП.

Остальные регионы предлагают либо менее выгодный процент (например, в Удмуртии 1% и 5% действуют ВСЕГО два года, далее переход на стандартные 6% и 15% соответственно), либо есть условия (по количеству работников, по ОКВЭД или, например, первичная регистрация должна была состояться в 2022 году).

Также всегда есть нюансы из опыта (в каких регионах больше шанс поймать налоговую проверку и пр). Эти моменты мы учитываем для своих клиентов тоже.

Итог: исходя из своего многолетнего опыта мы считаем Калмыкию выгодным и надежных регионом для перевода бизнеса наших клиентов на данный момент. Если что-то будет меняться,

мы держим руку на пульсе.

Налоговым периодом является период времени, по окончании которого определяется налоговая база и исчисляется сумма налога, подлежащая уплате (п. 1 ст. 55 НК РФ). Налоговый период по УСН составляет год (ст. 346.19 НК РФ). Т. е. если налогоплательщик является упрощенцем, рассчитывать налог он должен на основании данных по году.

Получается, даже если вы зарегистрируетесь в Калмыкии сейчас, льготная ставка УСН будет распространяться на весь 2024 год. Ранее оплаченные авансовые платежи под 6% в ИФНС домашнего региона должны быть пересчитаны, а переплата - использована в следующих налоговых периодах.

Получается, даже если вы зарегистрируетесь в Калмыкии сейчас, льготная ставка УСН будет распространяться на весь 2024 год. Ранее оплаченные авансовые платежи под 6% в ИФНС домашнего региона должны быть пересчитаны, а переплата - использована в следующих налоговых периодах.

В приказе ФНС РФ от 30.05.2017 N ММ-3-06/333 о порядке проведения налоговых проверок ничего об этом не сказано, т.е. с точки зрения закона таких предпосылок нет.

В связи с неблагополучным экономическим состоянием региона есть информация, что местные власти распорядились не подвергать бизнес нападкам со стороны регулирующих органов в целях увеличения бюджета. Дестабилизация и излишние проверки бизнеса не входят в интересы региона, поэтому вы получаете гибкое условия.

В связи с неблагополучным экономическим состоянием региона есть информация, что местные власти распорядились не подвергать бизнес нападкам со стороны регулирующих органов в целях увеличения бюджета. Дестабилизация и излишние проверки бизнеса не входят в интересы региона, поэтому вы получаете гибкое условия.

ИП - это предприниматель, т.е. человек. Законодательством РФ не предусмотрено ограничение по количеству переездов для гражданина и предпринимателя, вы можете менять регион прописки столько раз, сколько вам будет необходимо. Если вы ИП - то, исходя из нашего опыта, вы представляете мало интереса для ИФНС. Есть более крупные компании на НДС, где часто проводятся налоговые проверки с бОльшим профитом для системы. Ваши опасения в связи с проверкой ИП сводятся практически к нулю, если вы соблюдаете лимиты по упрощенной системе налогообложения и делаете все правильно, заручившись советом профессионалов.

Также вы сможете вернуться после окончания льготного периода в домашний регион.

Также вы сможете вернуться после окончания льготного периода в домашний регион.

Как и при любой смене прописки, вам нужно будет учесть следующие моменты:

- в поликлинике по месту жительства (!) нужно будет написать заявление на имя главврача, что вы хотите быть прикрепленным именно здесь,

- прописку одного из родителей оставить по месту прописки ребенка,

- если вы смените автомобиль, нужно будет поставить его на учет по месту новой прописки (или купить его не на себя, а, скажем, на жену, прописанную в домашнем регионе).

Никаких иных сложностей мы не предвидим.

- в поликлинике по месту жительства (!) нужно будет написать заявление на имя главврача, что вы хотите быть прикрепленным именно здесь,

- прописку одного из родителей оставить по месту прописки ребенка,

- если вы смените автомобиль, нужно будет поставить его на учет по месту новой прописки (или купить его не на себя, а, скажем, на жену, прописанную в домашнем регионе).

Никаких иных сложностей мы не предвидим.

+

Позвоните нам — получите уникальное предложение по оптимизации налогообложения с 1% и легальной миграцией бизнеса.

Мы бесплатно проконсультируем Вас по всем вопросам!

Мы бесплатно проконсультируем Вас по всем вопросам!

Есть вопросы, на которые нужно получить ответ?

Сколько налогов можно сэкономить?

Такую выгоду вы будете получать каждый год в ближайшие 2 года. Последующие 7 лет УСН будет расти на 1% каждый год. Однако, это все равно будет значительнее выгоднее стандартного УСН. Перевод бизнеса в Калмыкию на УСН 1% - легальный способ оптимизировать налоги минимум на 10 лет.

Оборот за год

Ваша экономия

20 млн руб

40 млн руб

60 млн руб

80 млн руб

100 млн руб

120 млн руб

140 млн руб

160 млн руб

1 млн руб

2 млн руб

3млн руб

4 млн руб

5 млн руб

6 млн руб

7 млн руб

8 млн руб

186,6 млн руб

9,43 млн руб

Период

Команда профессионалов осуществит процесс за Вас без выезда в Калмыкию. Отвечаем лицом за предоставленные услуги.

"Доходы"

2023-2025

2026-2027

2030-2031

2028-2029

2032

2033

"Доходы

Расходы"

Расходы"

1%

2%

2%

4%

5%

6%

5%

7%

9%

11%

13%

15%

Как перейти на налог в 1%?

Оставляете заявку на сайте или звоните по телефону

Подписываем договор

Приезжаете к нам в офис с пакетом документов (менеджер сообщит в удобном формате) или производим сделку удаленно

Оплачиваете оказанные услуги

Выбираете удобный для Вас пакет для оформления сделки

Производим регистрацию доли и оформляем прописку

1

2

3

4

5

6

Оставляете заявку на сайте или звоните по телефону

Оплачиваете оказанные услуги

Подписываем договор

Приезжаете к нам в офис с пакетом документов (менеджер сообщит в удобном формате) или производим сделку удаленно

Выбираете удобный для Вас пакет для оформления сделки

Производим регистрацию доли и оформляем прописку

Как перейти на налог в 1%?

4

5

1

3

6

2

Такую выгоду вы будете получать каждый год в ближайшие 3 года.

Последующие 7 лет УСН будет расти на 1% каждый год.

Однако, это все равно будет значительнее выгоднее стандартного УСН.

Перевод бизнеса в Калмыкию на УСН 1% - легальный способ оптимизировать налоги минимум на 10 лет.

Команда профессионалов осуществит процесс за Вас без выезда в Калмыкию. Отвечаем лицом за предоставленные услуги.

Последующие 7 лет УСН будет расти на 1% каждый год.

Однако, это все равно будет значительнее выгоднее стандартного УСН.

Перевод бизнеса в Калмыкию на УСН 1% - легальный способ оптимизировать налоги минимум на 10 лет.

Команда профессионалов осуществит процесс за Вас без выезда в Калмыкию. Отвечаем лицом за предоставленные услуги.

Ваша экономия

1 млн руб

2 млн руб

3 млн руб

4 млн руб

5 млн руб

6 млн руб

7 млн руб

8 млн руб

9,43 млн руб

Сколько налогов можно сэкономить?

Оборот за год

20 млн руб

40 млн руб

60 млн руб

80 млн руб

100 млн руб

120 млн руб

140 млн руб

160 млн руб

186,6 млн руб

"Доходы

Расходы"

Расходы"

7%

Период

2023-2025

"Доходы"

2026-2027

2030-2031

2028-2029

2032

2033

1%

2%

2%

4%

5%

6%

5%

9%

11%

13%

15%

Приглашаем к сотрудничеству

Риэлторов, юристов, бухгалтеров по всей РФ

Эксклюзивные условия

Прогрессивная шкала заработка

Расширяем штат

Приглашаем к сотрудничеству

Риэлторов, юристов, бухгалтеров по всей РФ

Эксклюзивные условия

Прогрессивная шкала заработка

Расширяем штат

Наш адрес:

г. Москва, Рубцовская набережная, д. 3, стр. 1

Телефон отдела продаж:

Электронная почта:

Часы работы:

Пн-вс с 8 до 20:00

© 2024 Фин Консалт Груп Эстейт

Все права защищены

Все права защищены

© 2024 Фин Консалт Груп Эстейт

Все права защищены

Все права защищены

Есть вопросы? Свяжитесь с нами!

Есть вопросы? Свяжитесь с нами!

Заполните поля ниже

+74951034573

Verification: 66e4b44119d7c046